L’imposta dovuta per l’affrancamento è pari al:

– 9% degli utili/riserve di utili per i soggetti IRES,

– 30% per i soci soggetti IRPEF.

Ove il rimpatrio degli utili avvenga entro il termine di scadenza del versamento del saldo delle imposte dovute per il 2023 (c.d. “accelerato”) e tali proventi siano accantonati per un periodo non inferiore a due esercizi in un’apposita riserva di patrimonio netto, le aliquote sono ridotte di tre punti percentuali e, quindi, sono pari rispettivamente al 6% e al 27%.

Leggi anche

Affrancamento di utili e riserve black list

Optando per l’affrancamento, la distribuzione degli utili e delle riserve di utili non concorrerà alla determinazione del reddito del percipiente ed è subordinata al pagamento di un’imposta sostitutiva stabilita nella misure del 9% per i soggetti IRES e del 30% per i soggetti IRPEF.

Le rispettive aliquote si applicheranno all’importo degli utili o delle riserve di utili che si intende assoggettare al regime in parola e l’imposta sostitutiva è dovuta in proporzione alla partecipazione detenuta nella partecipata non residente.

L’esclusione dalla formazione del reddito del partecipante residente degli utili e delle riserve di utili, quale effetto fiscale del regime, spiega la propria efficacia dal periodo di imposta successivo al 31 dicembre 2022 (quindi dal 1° gennaio 2023 per i contribuenti solari).

Regime premiale in caso di rimpatrio degli utili

Unitamente alla possibilità di affrancare gli utili e le riserve di utili maturati presso soggetti o enti residenti in Paesi aventi regimi fiscali privilegiati, la legge di Bilancio 2023 introduce un ulteriore regime “premiale”, applicabile nel caso in cui utili e riserve di utili siano “rimpatriati” a beneficio dei soggetti residenti che controllano l’entità estera.

Infatti, viene previsto che le aliquote sono ridotte del 3% nel caso in cui il soggetto controllante la società estera percepisca i relativi utili o riserve di utili entro il termine di scadenza del versamento del saldo delle imposte per relative al periodo di imposta 2023 (per i contribuenti “solari” entro il 30 giugno 2024).

|

Soggetti |

Rimpatrio ordinario |

Rimpatrio accelerato entro la metà del 2024 |

|

Soggetti IRES |

9% |

6% |

|

Soggetti IRPEF |

30% |

27% |

|

Codice tributo 1723 |

Codice tributo 1724 |

Condizione per beneficiare di tale riduzione è l’accantonamento degli utili in una specifica riserva di patrimonio netto per almeno due esercizi.

Perfezionamento dell’opzione e versamento

L’opzione per il pagamento dell’imposta sostitutiva può essere esercitata in relazione a tutte o a ciascuna delle partecipate estere e può avere ad oggetto sia la totalità sia parte degli utili e delle riserve di utili.

L’opzione si perfeziona mediante la sua indicazione nella dichiarazione dei redditi relativa al periodo di imposta in corso al 31 dicembre 2022.

L’imposta sostitutiva deve essere versata entro il termine di scadenza del saldo delle imposte relative al periodo di imposta in corso al 31 dicembre 2022 (per i contribuenti “solari” entro il 30 giugno 2023).

Quando si decade dal regime

È prevista la decadenza dal regime di maggior favore previsto nel caso di rimpatrio degli utili (recapture) nel caso in cui:

– gli utili siano percepiti (e quindi distribuiti) oltre il termine di scadenza del versamento del saldo delle imposte per relative al periodo di imposta 2023 oppure;

– la riserva di patrimonio netto sia stata, anche solo parzialmente, ridotta prima del decorso del biennio.

In tali casi il soggetto controllante residente è tenuto, entro 30 giorni dall’avveramento di tali circostanze, al versamento della differenza tra l’imposta sostitutiva versata e quella che sarebbe stata dovuta in caso di applicazione delle aliquote previste per l’affrancamento (9% e 30% rispettivamente per soggetti IRES e IRPEF). Il differenziale dovuto è maggiorato del 20% e dei relativi interessi.

Affrancamento e dichiarazione dei redditi

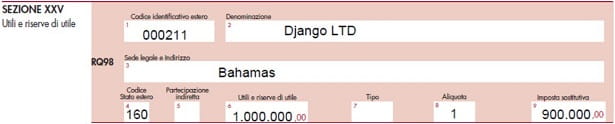

Esempio di esclusione degli utili di fonte estera

Affrancamento degli utili e delle riserve di utili risultanti dal bilancio di società non residenti relativi all’esercizio chiusosi il 31 dicembre 2021:

– utili o delle riserve di utili che si intende assoggettare al regime 10.000.000

– partecipazione diretta nella società estera del 100%

Usufruendo dell’affrancamento agevolato si avrà:

1) calcolo dell’imposta sostitutiva dovuta

– 10.000.000 x 9% = 900.000 euro