Infatti, a seguito della mini-riforma introdotta, con effetto dal 1° gennaio 2022, dalla legge di Bilancio 2022, si è avuto una contrazione sia delle aliquote (passate da 5 a 4) che degli scaglioni di reddito.

In sintesi, mentre la prima aliquota è confermata al 23% fino a 15.000 euro, la seconda aliquota si è abbassata dal 27% al 25%; la terza è passata dal 38 al 35% ricomprendendovi i redditi fino a 50.000 euro, mentre i redditi sopra i 50.000 euro vengono ora tassati al 43%.

Ma le novità non finiscono qui.

Infatti, nel disegno di riforma ha trovato posto anche la ridefinizione degli importi delle detrazioni per lavoro.

Proviamo a sintetizzare le novità con qualche esempio di calcolo, che potrebbe risultare utile a chi si accinge a prestare assistenza fiscale.

Nuova IRPEF

Partiamo dai calcoli per l’imposta 2022 (a debito o a credito).

I nuovi scaglioni e aliquote sono i seguenti:

a) fino a 15.000 euro, 23%;

b) oltre 15.000 euro e fino a 28.000 euro, 25%;

c) oltre 28.000 euro e fino a 50.000 euro, 35%;

d) oltre 50.000 euro, 43%.

Ai fini del calcolo può risultare utile la seguente tabella:

|

Reddito per scaglioni |

Aliquota |

Imposta dovuta sui redditi intermedi compresi negli scaglioni |

|

Fino a 15.000,00 euro |

23% |

23% sull’intero importo |

|

Oltre 15.000,00 e fino a 28.000,00 euro |

25% |

3.450,00 + 25% su parte eccedente 15.000,00 |

|

Oltre 28.000,00 e fino a 50.000,00 euro |

35% |

6.700,00 + 35% su parte eccedente 28.000,00 |

|

Oltre 50.000,00 e |

43% |

14.400,00 + 43% su parte eccedente 50.000,00 |

Nuove detrazioni per lavoro

Per quanto riguarda le detrazioni per lavoro, le novità interessano sia quelle per i lavoratori dipendenti che per i pensionati e per gli altri redditi.

Di seguito si riportano alcune tabelle con i nuovi importi e le regole di calcolo.

Redditi di lavoro dipendente

|

Reddito complessivo in euro (1) |

Importo della detrazione (2) |

|---|---|

|

Non superiore a 15.000 |

1.880 (3) |

|

Compreso tra 15.001 e 28.000 |

1.910 + [1.190 x (28.000 – reddito complessivo) / 13.000] (*) |

|

Compreso tra 28.001 e 50.000 |

1.910 x [(50.000 – reddito complessivo) / 22.000] (*) |

|

Oltre 50.000 |

0 |

|

(1) Il reddito complessivo è al netto dell’abitazione principale e relative pertinenze. Nel reddito complessivo va compreso anche il reddito dei fabbricati assoggettato alla cedolare secca e del regime forfetario. (2) Se il risultato dei rapporti è maggiore di 0, lo stesso si assume nelle prime 4 cifre decimali. (3) L’ammontare della detrazione effettivamente spettante non può essere inferiore a 690 euro per i rapporti di lavoro a tempo indeterminato e a 1.380 euro per i rapporti di lavoro a tempo determinato. (*) La detrazione spettante è aumentata di un importo pari a 65 euro, se il reddito complessivo è superiore a 25.000 euro ma non a 35.000 euro |

|

Reddito di pensione

|

Reddito complessivo in euro (1) |

Importo detrazione (2) |

|---|---|

|

Non superiore a 8.500 |

1.955 (3) |

|

Compreso tra 8.501 e 28.000 |

700 + [1.255 x (28.000 – reddito complessivo) / 19.500] (*) |

|

Compreso tra 28.001 e 50.000 |

700 x [(50.000 – reddito complessivo) / 22.000] (*) |

|

Oltre 55.000 |

0 |

|

(1) Il reddito complessivo è al netto dell’abitazione principale e relative pertinenze. Nel reddito complessivo va compreso anche il reddito dei fabbricati assoggettato alla cedolare secca e del regime forfetario. (2) Se il risultato dei rapporti è maggiore di 0, lo stesso si assume nelle prime 4 cifre decimali. (3) L’ammontare della detrazione effettivamente spettante non può essere inferiore a 713 euro. (*) La detrazione spettante è aumentata di un importo pari a 50 euro, se il reddito complessivo è superiore a 25.000 euro ma non a 29.000 euro |

|

Altri redditi

|

Reddito complessivo in euro (1) |

Importo detrazione (2) |

|---|---|

|

Non superiore a 5.500 |

1.265 |

|

Compreso tra 5.501 e 28.000 |

500 + [765 x (28.000 – reddito complessivo) / 22.500] (*) |

|

Compreso tra 28.001 e 50.000 |

500 x (50.000 – reddito complessivo) / 22.000 |

|

Oltre 50.000 |

0 |

|

(1) Il reddito complessivo è al netto dell’abitazione principale e relative pertinenze. Nel reddito complessivo va compreso anche il reddito dei fabbricati assoggettato alla cedolare secca e del regime forfetario. (2) Se il risultato dei rapporti è maggiore di 0, lo stesso si assume nelle prime 4 cifre decimali. (3) La detrazione spettante è aumentata di un importo pari a 50 euro, se il reddito complessivo è superiore a 11.000 euro ma non a 17.000 euro |

|

Compilazione del modello 730/2023

Per capire meglio come impattano le suddette novità, vale la pena di fare un esempio di compilazione del modello 730 con relativi calcoli a cura di chi presta assistenza fiscale.

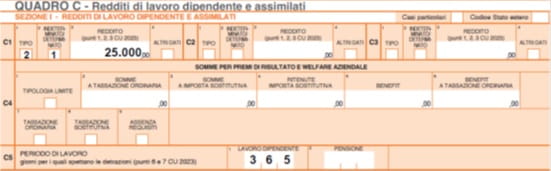

Si supponga il caso di un contribuente, che, nel 2022, ha percepito redditi di lavoro dipendente, come risulta dal seguente Quadro C.

Per semplicità si omettono tutti gli altri dati, come, ad esempio, le ritenute subite e si presume che questo sia l’unico reddito dichiarato dal contribuente

Chi presta assistenza fiscale deve, quindi, effettuare i seguenti calcoli:

1) IRPEF lorda:

– fino a 15.000 euro: 15.000 x 23% = 3.450

– da 15.000 a 25.000 euro = 10.000 x 25% = 2.500

– Totale IRPEF lorda: 3.450 + 2.500 = 5.950 euro

2) detrazioni per lavoro dipendente:

1.910 + [1.190 x (28.000 – 25.000) / 13.000] = 2.185 euro

Nella compilazione del modello 730-3, chi presta assistenza fiscale riporterà i seguenti importi