Nuova soglia con efficacia retroattiva

Considerando che la decisione è stata emanata il 21 marzo 2023 appare importante sottolineare come sia stata conferita una legittimazione retroattiva all’estensione del volume di ricavi per l’accesso al regime, che decorre dal 1° gennaio 2023, togliendo così ogni dubbio a coloro che, affidandosi al dettato normativo, hanno emesso ricevute scontrini fiscali o fatture senza l’applicazione dell’imposta sul valore aggiunto, avendo un volume di ricavi compreso tra 65.000 e 85.000 euro.

Quanti sono i “nuovi” forfetari?

La conferma comunitaria rende importante analizzare la numerosità dei “nuovi” forfetari alla luce dell’estensione dell’ambito di applicazione nonché i loro margini di convenienza all’accesso.

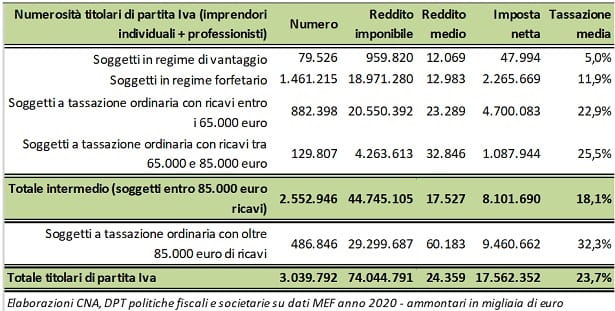

In base all’analisi delle dichiarazioni fiscali rese pubbliche dal MEF relative al periodo d’imposta 2020, la platea dei soggetti titolari di partita IVA è divisa nei termini riportati nella Tavola n. 1.

Tavola n. 1 – Analisi dei redditi, delle imposte dovute in base alla tipologia di regime fiscale adottato dei titolari di partita IVA – Dichiarazioni 2021 (redditi 2020)

Dalla Tavola n. 1 appare evidente che i soggetti che potevano scegliere di aderire al regime forfetario grazie all’estensione del volume di ricavi sono circa 130.000. Tuttavia, la numerosità di quelli che hanno scelto di entrare potrebbe essere inferiore.

Conviene aderire al regime forfetario?

Dai dati emergenti dalle analisi delle dichiarazioni relative al 2020, emerge che l’aliquota mediamente applicata dai soggetti che dichiarano ricavi compresi tra 65.000 e 85.000 euro è pari a circa il 25,5%, corrispondente a un reddito medio di circa 32.000 euro, mentre nel regime forfetario il reddito viene individuato forfetariamente sulla base di aliquote diversificate applicate sul volume di ricavi o compensi dichiarati.

In considerazione di ciò, potrebbe emergere che l’applicazione di un’aliquota inferiore su un reddito più alto porti al pagamento di imposte di ammontare più alto rispetto a quelle ora dovute nell’ambito del regime ordinario. In altre parole, emerge che la redditività media dei ricavi dei soggetti con un volume di ricavi tra 65.000 e 85.000 euro è molto diversa e molto variabile tra i soggetti.

Sulla base dei dati che emergono dalle analisi delle dichiarazioni fiscali relative all’anno 2020, secondo stime effettuate sulla base di una redditività media dei ricavi attribuita ai soggetti in regime forfetario del 53,7%, emerge che il reddito medio che sarebbe determinato qualora i soggetti compresi tra 65.000 e 85.000 scegliessero di entrare nel regime forfetario, passerebbe da circa 32.000 euro a circa 43.000 euro.

Ne consegue che, considerando l’aliquota di tassazione forfettaria del 15%, gli autonomi avrebbero una riduzione della tassazione media, di circa 3.245 euro (cfr. Tavola n. 2).

Tavola n. 2

Da un altro punto di vista emerge che l’applicazione dell’aliquota del 15% sul reddito forfettario equivale a una tassazione del 19,6% sul reddito determinato analiticamente.

Queste analisi riguardano dati medi, pertanto è probabile che ci siano molti soggetti che con un’aliquota del 15% applicata sul reddito determinato forfetariamente, potrebbe arrivare a pagare imposte più alte riaspetto all’IRPEF dovuta aderendo al regime ordinario, in specie per le imprese dell’edilizia a cui si rende applicabile una redditività dei ricavi dell’86% e per le professioni a cui si rende applicabile una redditività dei ricavi del 78%.

Questa eventualità è ancora più probabile in considerazione del fatto che si tratta di soggetti che a decorrere dal 2022 non devono più pagare l’IRAP.