Nel quadro RU del modello Redditi 2023 è stata prevista l’indicazione dei dati relativi agli importi maturati dei nuovi crediti d’imposta introdotti nel corso dell’anno 2022 (tra questi, si segnalano le agevolazioni riconosciute a favore delle imprese per fronteggiare la crisi energetica); sono state inoltre aggiornate le informazioni richieste nella sezione IV in riferimento ai crediti Formazione 4.0, Ricerca, Sviluppo e Innovazione e agli investimenti in beni strumentali.

Al fine di una corretta compilazione del quadro RU, inoltre, nelle istruzioni è stata inserita una nuova tabella nella quale sono elencati i crediti che, non più maturabili nel periodo d’imposta 2022, trovano collocazione, quali residui riportabili, nei campi specificatamente indicati.

Tax credit energia e gas

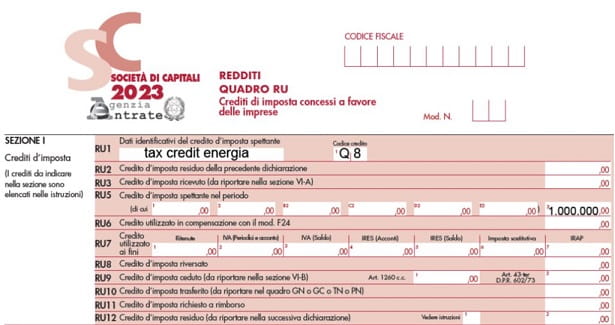

Nel quadro RU del modello Redditi SC 2023 trovano spazio i nuovi crediti d’imposta riconosciuti alle imprese per l’acquisto di energia elettrica e gas naturale.

Le istruzioni per la compilazione del modello prevedono che nella sezione I del quadro RU i crediti d’imposta relativi alle imprese energivore e non, gasivore e non, siano indicati mediante un codice credito specifico, distinto in relazione al trimestre di riferimento.

Con riguardo alle imprese energivore, il credito d’imposta dovrà essere indicato con i seguenti codici credito:

Per le imprese non energivore, i codici credito da utilizzare sono invece i seguenti:

Per quanto concerne le imprese gasivore, le istruzioni prevedono i seguenti codici credito:

Le imprese non gasivore devono invece utilizzare i seguenti codici credito:

Esempio

Tax credit energia spettante a impresa energivora per il mese di dicembre 2022 pari a euro 1.000.000

Società con esercizio a cavallo d’anno

La società di capitali con periodo d’imposta 1° luglio 2021-30 giugno 2022, che ha maturato il tax credit energia elettrica nel secondo trimestre dell’anno 2022 (codice credito O2), deve utilizzare per tale periodo il modello Redditi SC 2022: nelle istruzioni generali dei modelli Redditi 2022 delle società e degli enti è precisato, quale indicazione di carattere generale, che “qualora il modello Redditi 2022 non consenta l’indicazione di alcuni dati necessari per la dichiarazione, richiesti invece nei modelli approvati nel 2023, questi dovranno essere forniti solo a richiesta dell’Agenzia delle Entrate”.

Sulla base di tale indicazione, la società di capitali compila il modello Redditi SC 2022 non riportando nel quadro RU il credito d’imposta maturato individuato con il codice credito O2. Qualora tale credito non sia stato utilizzato per intero entro la fine del periodo d’imposta che termina il 30 giugno 2022, l’importo residuo andrà riportato nel quadro RU del modello Redditi SC 2023 così compilato:

– nel rigo RU1 va indicato il codice credito O2;

– nel rigo RU2 non va indicato alcun importo;

– nel rigo RU5, colonna 3, va indicato il credito residuo pari all’importo maturato nel periodo d’imposta precedente al netto delle compensazioni effettuate entro il 30 giugno 2022;

– nel rigo RU6 vanno indicate le compensazioni effettuate dal 1° luglio 2022 al 31 dicembre 2022.

Con questa modalità di compilazione il credito che residua al 1° luglio 2022 non viene esposto nel quadro RU come importo residuo (rigo RU2) ma come importo maturato nel periodo d’imposta (rigo RU5).

Utilizzo dei crediti di imposta

I crediti d’imposta possono essere utilizzati in compensazione nel modello F24, utilizzando gli specifici codici tributo e nel rispetto dei limiti temporali previsti.

In alternativa all’utilizzo in compensazione, il credito può essere ceduto dietro presentazione di apposita comunicazione nei termini richiesti. Sul punto, le istruzioni precisano che:

– in caso di cessione del credito d’imposta, nel rigo RU9, colonna 1, andranno indicati l’importo ceduto e comunicato all’Agenzia delle Entrate, non compilando la sezione VI-B;

– i cessionari indicano al rigo RU3 l’ammontare del credito ricevuto, non essendo tenuti a compilare la sezione IV-A.

Le altre novità del quadro RU

Due novità di rilievo sono riportate nel quadro RU della dichiarazione dei redditi e riguardano l’indicazione dei dati dei titolari effettivi dei fondi e le modalità di compilazione nelle ipotesi di investimenti 4.0 prenotati nell’anno precedente.

Titolare effettivo

– se residente in Italia, soltanto il codice fiscale;

– per i soggetti non residenti e quindi privi di codice fiscale, anche nome, cognome, data di nascita, codice Stato estero di nascita (colonne da 6 a 9).

In aggiunta a tali informazioni, per ogni titolare effettivo e per ognuno dei tre periodi d’imposta sopra menzionati, si dovrà anche indicare:

– il domicilio anagrafico nel territorio dello Stato (colonne da 10 a 15), ove diverso dalla residenza anagrafica;

– i dati relativi all’eventuale residenza anagrafica all’estero e/o al domicilio anagrafico all’estero, quest’ultimo se diverso dalla residenza anagrafica all’estero (colonne da 16 a 23).

In attesa che il Registro delle imprese istituisca l’apposita sezione dedicata all’indicazione delle titolarità effettive, l’Agenzia delle Entrate anticipa dunque i tempi e richiede, per il triennio 2020-2022 i dati dei titolari effettivi persone fisiche, beneficiarie dei crediti d’imposta da indicare nel quadro RU.

Investimenti 4.0 prenotati nell’anno precedente

Un’impresa che nel corso dell’anno 2022 ha completato l’acquisto di un bene strumentale nuovo Transizione 4.0 “prenotato” (ordine vincolante e versamento dell’acconto del 20%) nell’anno precedente ha indicato l’importo del credito d’imposta maturato nel rigo RU5, colonne 2 e 3, del modello Redditi 2022 e riportato l’ammontare dell’investimento effettuato nel rigo RU140 del medesimo modello.

Nel modello Redditi 2023, nel rigo RU130 vanno indicati gli investimenti effettuati nel periodo d’imposta oggetto di tale dichiarazione (2022) diversi da quelli già esposti nel rigo RU140 del modello Redditi 2022. Il corrispondente credito d’imposta va indicato nella colonna 1 del rigo RU5 e poi riportato anche nella colonna 3 del medesimo rigo.

La descritta modalità di compilazione consente di evitare che i medesimi investimenti vengano dichiarati due volte (prima nel modello Redditi 2022 e poi nel modello Redditi 2023) con conseguente duplicazione del corrispondente credito d’imposta.

Qualora un’impresa abbia effettuato nel periodo d’imposta 2020 uno o più investimenti in beni Transizione 4.0 ma interconnessi al sistema aziendale solamente nel 2022 il credito maturato e l’ammontare degli investimenti realizzati nel 2020 per l’acquisto di beni strumentali vanno indicati, eventualmente anche mediante presentazione di dichiarazione integrativa, nel modello Redditi 2021. Tale modalità di compilazione, direttamente desumibile dalle istruzioni del modello Redditi 2021 laddove viene precisato che “nel RU5, colonna 3, va indicato l’ammontare del credito d’imposta maturato nel periodo d’imposta di riferimento della presente dichiarazione”, prescinde dal fatto che il credito maturato non fosse ancora utilizzabile in attesa dell’interconnessione.